10年、20年、30年と

半永久的に成長できる会社を見つけ、

毎年20パーセント以上の

複利をもたらしてくれる

会社の株には必ず共通点があります。

その会社は

競争相手がいない

独占(的)企業です。

他では真似のできない

戦略、差別化、ブランド、経費削減を

行っていて

会社都合で商品、サービスを提供

することが出来ます。

それを

数字で見抜いていきます。

会社を数字で見ることの出来る資料は

以下の3つに分けれます。

・損益計算書

・賃借対照表

・キャッシュフロー計算書

今回は前回の

に続き

キャッシュフロー計算書の

読み方についてご説明していきます。

キャッシュフロー計算書とは?

損益計算書が

会社の1年間の

成績表

賃借対照表が

累計(創業から現在に至るまで)の

お金の流れを示した

健康診断書のようなものです。

キャッシュフロー計算書とは

お金を血液だと例えた時に

会社の血液検査表

というイメージになります。

会社が赤字、不健康でも

お金である血液が流れ続けていれば

存続することが出来るのです。

極端な言い方をすると、

出血多量の大赤字をしたとしても

外から血液(お金)が輸血さえ

続けていれば会社が倒産することは無いのです。

逆に注意しなければならないのは、

損益計算書では黒字なのに

月末に払うお金が無く、倒産する

黒字倒産をすることがあります。

損益計算書だけでは黒字倒産が見抜けない

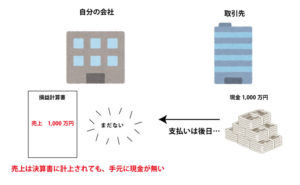

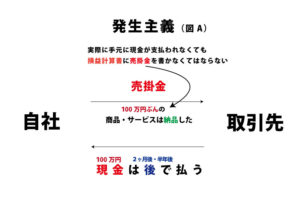

損益計算書(図A)では

発生主義というものを

取っているからです。

※発生主義とは

すでに契約、商品の納品、

サービスの施工がなされていて来月、2ヶ月後、半年後に

現金の支払いがされるものです実際に手元に現金はありませんが

書類には契約時点で

売上(売掛金)として

計上されます。

売上を上げているのに

取引先からお金を回収していないので月末に支払うお金が無い場合は

例え、来月、2ヶ月後、半年後に

お金が入ってきたとしても

倒産してしまうリスクが

あるのです。

キャッシュフロー計算書が最も重要

経営者からすると

・損益計算書

・賃借対照表

・キャッシュフロー計算書

の中で一番、重要視するのが

キャッシュフロー計算書です。

例え売掛金が大きくとも

在庫に満ち溢れたとしても

土地、建物、機械設備が多くとも

現金・預金が

一番、重要です。

なぜなら

現金・預金はすぐに

交換できる道具だからです。

現金・預金が手元にあればあるほど

再投資をすぐに出来るし

守りにも優れているからです。

経営者はキャッシュフロー計算書を

読めさえすれば

会社を回していけるのです

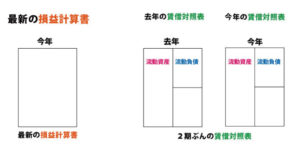

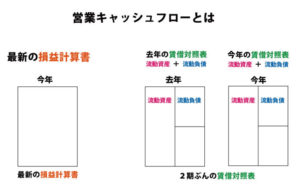

キャッシュフロー計算書の仕組み

・最新(今年)の損益計算書と

・2期ぶん(去年と今年)の賃借対照表

で構成されています。

そして

キャッシュフロー計算書は

大きく3つに分けられます。

・営業キャッシュフロー

・投資キャッシュフロー

・財務キャッシュフロー

順番にご説明していきます。

営業キャッシュフロー

今年の損益計算書と

2期ぶん(去年と今年)の賃借対照表の中の

「流動資産」・「流動負債」

で構成されています。

本業の1年間の現金の流れを

見ることが出来ます。

株式投資で有利な読み方

営業キャッシュフローの読み方は

メインの要素である専門用語を

以下の①~⑥項目に分けて細かくご説明していきます。

①~⑥項目さえ読めれば、

営業キャッシュフローの大まかな内容がつかめます。

①税前利益

税金を払う前の、会社が出した純利益です。

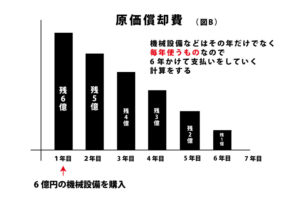

②原価償却費

※原価償却費とは(図B)

6億円の機械設備を

買ったとしたらその年に▲6億円と

書きたいところですが

機械設備は毎年使うものです。

その機械設備が6年かけて、

経費として償却されるならば6年かけて(6億円÷6年)

毎年▲1億円ずつ

引かなければなりません。これを原価償却費と

言います。

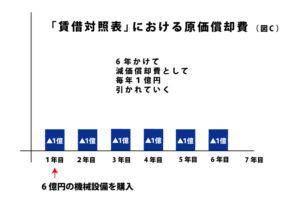

損益計算上では(図C)

毎年▲1億円ずつ

6年間、引かれています。

しかし、

実際には機械設備を

買った年に現金を

▲6億円を支払っている

のです。

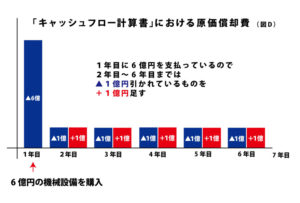

キャッシュフロー計算書では(図D)

つじつまが合わなくなるので、

調整する必要があります。※「調整しなさい」と会社法で定められています。

キャッシュフロー計算書では

毎年▲1億円ずつ

損益計算書では記載されていますが実際には毎年▲1億円ずつ

現金が出て行っていないので営業キャッシュフロー上で

1億円をプラスして

調整しているのです。

※キャッシュフロー計算書の読み方で 誰もが混乱する部分です。

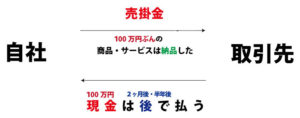

③売掛金

売掛金が

去年の貸借対照表と

今年の貸借対照表を比べた時に

今年の貸借対照表の売掛金が

減っていた時は(今年<去年)

現金が増えているということです。

取引先から現金を回収できた

ということになります。

売掛金を現金に変えたということです。

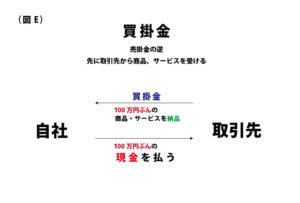

④買掛金

※買掛金とは(図E)

取引先から先にお金を

先払いで貰っていることです。

買掛金が減っているということは、

取引先に現金を払ったということなので

現金が減っているということです。

⑤棚卸資産

2期分(去年と今年)の「流動資産」を

比べています。

棚卸資産とは在庫のことです。

棚卸資産が

減っているということは

商品が売れたということ。

在庫を売って

現金が増えた

ということです。

逆に棚卸資産が

増えているということは

在庫が余っているということ

つまり

現金が減ったということ

になります。

⑥法人税

税前利益から

法人税を払うと

現金が減ります。

主な数字の①~⑥と、

その他を合わせたものを

営業キャッシュフローが出ます。

営業キャッシュフローがプラスならば

現金という面で見たら

本業である営業活動がプラス

というポジティブな見方が出来ます。

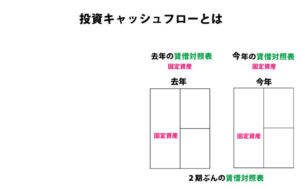

投資キャッシュフロー

2期ぶん(去年と今年)の賃借対照表の中の

「固定資産」で構成されています。

固定資産が増えているということは

現金で工場や土地、機械設備を買った

ということで

現金が減ります。

固定資産が増えているということは

持っていた土地建物、機械設備を

売ったということなので

現金が増えます。

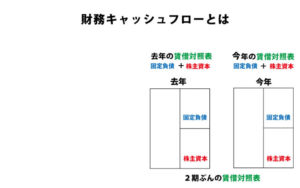

財務キャッシュフロー

2期ぶん(去年と今年)の賃借対照表の中の

「固定負債」・「株主資本」

で構成されています。

固定負債は長期借入金と

言ったりします。

お金を銀行などから借り入れて

借金を増やしたらしたら

キャッシュフロー計算書の

現金は増えます。

逆に

お金を銀行に返済したら

現金は減る

ということになります。

また株主資本を増やす。

新株を発行して

株主に買ってもらうならば

株主資本は増えます。

キャッシュフロー計算書から見る「好調な会社」の共通点

「営業キャッシュフロー」を見ると

毎年、右肩上がりでプラスであることです。

営業キャッシュフローが減っているのに

半永久的に成長する企業になるのは

絶望的と言ってもいいでしょう。

「投資キャッシュフロー」を見ると

小さなマイナスである

もしくは

限りなく0に近いこと

です。

人材や広告宣伝費は

損益計算書の広告宣伝費にかかっています。

だから

投資キャッシュフローが減っているということは

固定資産である土地建物、機械設備を

増やしたということです。

営業キャッシュフローが

大幅なプラスで余っているお金で

投資しているなら

投資キャッシュフローが

小さなマイナスであっても良いのです。

逆に、投資キャッシュフローが

増えているということは

持っていた土地建物、機械設備を

売って現金にしたということです。

土地建物、機械設備を売る理由が

企業が身軽になるために売っている

ならば良いのですが

本業が苦しくて

土地建物、機械設備を売ったならば

半永久的に成長する企業として

好ましくありません。

財務キャッシュフローを見ると

小さなマイナスであることです。

財務キャッシュフローが

マイナスであることは

借金を返していることなので

良いことです。

決算書を見て判断する「創業から現在まで」の会社の良し悪し

もちろん、キャッシュフローだけでは、

現時点での「会社の状態」はわかっても、

この会社の株を買うには、頼りが無いです。

創業から現時点までの「会社の状態」を

損益計算書・賃借対照表・キャッシュフロー計算書

の3つを並べて見てみなければなりません。

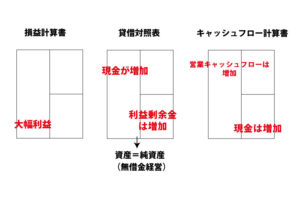

半永久的にに成長する企業の傾向とは?

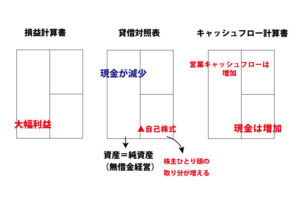

損益計算書では

利益が増加

賃借対照表では

現金が増加し、

利益剰余金は増加

キャッシュフロー計算書では

営業キャッシュフローが増加して

現金が増加

であることです。

配当するよりも、内部留保の方がいい理由

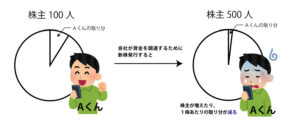

「純資産」が「株主の全資本」になります。

もし仮に会社が倒産した時は、

株主で純資産を分けることになります。

どんなに株主資本を上げていても

新しい株主の人数を増やすと

自分一人の取り分が減っている

ということにも注目しなくてはなりません。

それを財務キャッシュフローで見ることができるのです。

財務キャッシュフローが増えている

ということは

・銀行から借り入れをしている

・新株を発行して株主を増やして株を

買ってもらう(新株発行)ということです。

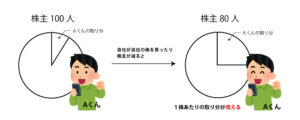

財務キャッシュフローが減っているということは

・銀行に借金を返している

・会社が自社株を買っている

ということになります。

会社が自分の現金で

株を買っていることは

賃借対照表の

「▲自己株式」と表示されます。

賃借対照表の現金は減りますが

自社の株を自社のお金で買っているので、

株主からしたら

株式の価値が上がるのです。

株主を100人から80人に減らしたとしても

株主1人あたまの取り分が増える

ということになります。

なので

賃借対照表の資本金が増えていたとしても

新株を発行して株主を増やし

株を買ってもらってお金を増やしても

元から保有している株主からしたら

取り分が減るので嬉しくありません。

本業の利益で儲けた

利益剰余金が増えたほうが

嬉しいわけです。

以上、キャッシュフローの計算書と

決算書から判断する「良い会社の見極め方」

をお伝えさせて頂きました。

次回は、EPS、ROE、と言った

指標の見方から判断する

株式投資をお伝えしていきます。